哈喽大家好我是投资菌!

当你买完房,开始还房贷的时候,可能不时地会有快点把房贷还完的想法。觉得现在手头富裕,不如多还点,不但能为未来节省点利息,还能安稳的让房子早日成为自己的,这样一想真是一举两得。那么今天菌菌就来盘点一下,加速还房贷的5种方法,看看哪种更划算?

这里菌菌先讲一个加速还房贷的错误示范。

有些小伙伴在买房的时候就打算好了,以后每个月要多付点,或者用其他方法尽早付清贷款。但由于身边的人都告诉他,30年期的固定利率房贷最划算,他最终也做了个30年期固定的贷款。

No No No,如果你一开始就打算好了要提前付清贷款,30年期的固定房贷或许并不适合你。因为30年期的利率更高,贷款费用也更高。不如考虑一下15年期的,可以帮你节省不少利率和总利息。另外,你还要确保你的贷款机构允许提前还款,并不设有提前还款的罚金(prepayment penalty)。

还不了解30年期与15年期固定利率房贷的小伙伴,可以先去看右上角的视频。毕竟最重要的还是先选到对你最有利的房贷类型!

好啦,我们正式开始盘点加速还房贷的5种方法!

一、Biweekly payment

标准房贷的月供是每个月交一次,但这个biweekly是让你将月供等分成两半,然后每2周交一次。

比如你的正常月供是2千,biweekly就变成了每两周交1千。这与正常交月供的区别在于,正常交月供是一年交了12次2千,但biweekly是一年交了26次1千。

这主要是因为一年虽然有12个月,但每个月不是正好只有4周,因为一年其实有52个星期嘛。这就是为什么你用Biweekly的方式会交26次1千,相当于你共交了13次月供。

biweekly的最终结果就是每年多交一个月的月供。

如果你想知道,Biweekly payment可以帮你提前几年还完房贷,具体要看你的房贷利率是多少。

但菌菌可以给大家一个大概的数字:Biweekly可以帮你

- 将30年期的房贷,提前4-6年还完

- 将15年的房贷,提前1-3年还完

你是不是觉得此方法还不错?但在实施这个方法之前,你要注意3件事:

- 确定你的贷款机构是否接受biweekly payment。这个不用赘述了,它们如果不接受,你不能实施这个方法。

- 让他们帮你计算一下,正常交月供和交biweekly相比,会提前多久还完贷款。这一条除了让你对自己的贷款更了解之外,还为了确保这个方法真的可以帮你提前还完贷款。因为有些贷款机构只是个中介,帮忙收月供而已,即使它们从你这收到了一个biweekly payment,这个金额并没有及时去减本金,而是等到收到2个biweekly payment,中介才把整个的月供发送给贷款机构。这样一来毫无意义,你以为你在做biweekly payment,但贷款机构收到的是正常的每月一次的月供。这样一来,根本无法帮你达成提前付完房贷的目的。

- 如果你的放贷人说用biweekly payment可以提高信用积分,那你可要小心了。因为这已经是金融界人尽皆知的虚假声明了。其实你只要设置autopay,每月自动交月供,没有逾期,就可以帮助你的信用积分了。有些放贷人这样讲,主要是因为做biweekly payment,可以让他们收取更多费用。是的,运用biweekly有可能产生额外费用。有无费用,有多少费用,你一定要问清楚。然后再自己算算是否合算,最后再决定是否用这个方法。

如果,你的贷款机构不提供biweekly payment,或者设置biweekly有费用不太合算,你可以实施下面的方法。

二、每年额外付个月供(Extra mortgage payment)

既然biweekly就是每年付13次月供,你自己手动每年多付一次月供,可以达成一样的效果。自己手动多付月供,反而有更好的控制性。

比如:你可以自主的决定,你想在几月份多付月供。在一年的周期中,越早多付月供,就越能帮你省更多的利息,且越早能帮你还完房贷。

举个例子:

比如一个80万30年期的贷款,有着4%的贷款利率。如果你的贷款从1月开始,即在一年的贷款周期中,1月是第一个月,12月是最后一个月。

- 如果你每年都在1月多付一个月供,你将会在第25年10个月还完贷款,共计节省利息$92,253

- 如果你每年都在12月多付一个月供,你将会在第26年还完贷款,共计节省利息$85,894.

- 如果你使用biweekly的方式,你将会在第25年11个月还完贷款,共计节省利息$90,213

如上,其实你会发现每年多付一次月供的方式,无论你选择在哪个月多付那一次,结果不会差太多。

如果你想利益最大化,选择每年周期的第一个月肯定最划算。不然的话选择你手头富裕的那个月就好了,比如有些人年末会得到bonus,有些人每年报税季后会得到tax refund,好好利用这些就好了。

三、每个月多付一点

如果你无法负担每年多付几笔完整的月供,可以考虑每月多交一点点。

这两种方法的区别在于:

如果每月月供是2千,上一个方法需要你在某月交完2千的情况下,再多交一个2千。

但如果你觉得有些吃力,可以选择每个月多交一点点,比如在交完2千的情况下,再多交几百。每个月多交多少,完全是你自己做主。

在实施前两种方法前,记得两件事:

- 确保多交的金额,将会用在减少贷款本金上面

- 确保贷款机构允许提前还贷,且没有提前还贷的罚金。如果不允许提前还完贷款,你做的这些将会没啥意义。不但如此,有的贷款机构会收取“提前还贷罚金(prepayment penalties)”,这个罚金有可能完全等于你省下来的总利息。比如:你以为使用了某种提前还贷款的方法,可以省下9万美金,但人家会因此罚你9万美金。这样一来,你提前还贷款,不会省下任何利息,仅仅是房子早点变成你的而已。注意:其实很多车贷也是这样,很多小伙伴急着提前还车贷,但最后发现还是要照交所有利息。如果真的是这样,你要三思了。

四、贷款重铸(mortgage recast)

注意:重铸和重贷完全不一样,是两回事。重铸主要靠你自己,重贷则需要点天时地利人和,要看美联储造就了一个什么样的利息环境。

重铸指的是你突然有一大笔钱,想要一次性倒进去,还贷款本金,这时贷款公司就可以对你的贷款进行重铸。由于你的贷款本金一下子少了一部分,在贷款期限保持不变的情况下,本金的减少,会让你每个月的月供也降低不少。

贷款重铸的结果,就是你每个月要交的月供降低了,且总利息也降低了,但它并不能帮助你提前还完贷款。如果你想迅速还清贷款,可以手动支付之前那个高一些的月供,并将多余的钱用来偿还贷款本金。

在使用这个方法之前,你要考虑两件事:

- 不是所有的贷款都能做重铸。比如:通过联邦住房管理局(Federal Housing Administration)和美国退伍军人事务部(the U.S. Department of Veterans Affairs)提供的贷款不能重铸,而巨额贷款(jumbo loans)通常也不符合条件。另外,即使可以做重铸,通常贷款公司也会有些要求。比如:多久能做一次重铸,或做重铸时一次性需偿还多少本金(通常$5000+)。

- 重铸可能会有费用。记得问清楚要交多少费用,通常是$150-500不等,总的来讲比做重贷便宜多了。

对于贷款重铸,菌菌给大家举个例子:

20万30年期的贷款(比如2062年还完),有着5%的贷款利率,每个月的月供为$1200。

如果你一次性付了5万本金,加上$250重铸费,你最终会省下差不多$3.5万的利息。

另外,你的月供将会从$1200降到$300,且依然是2062年还完贷款.

记住:重铸不会减少贷款期限,30年期依然是30年期,它只是会帮你降低月供而已。如果你想提前还完贷款,还是要自发的多付些月供。

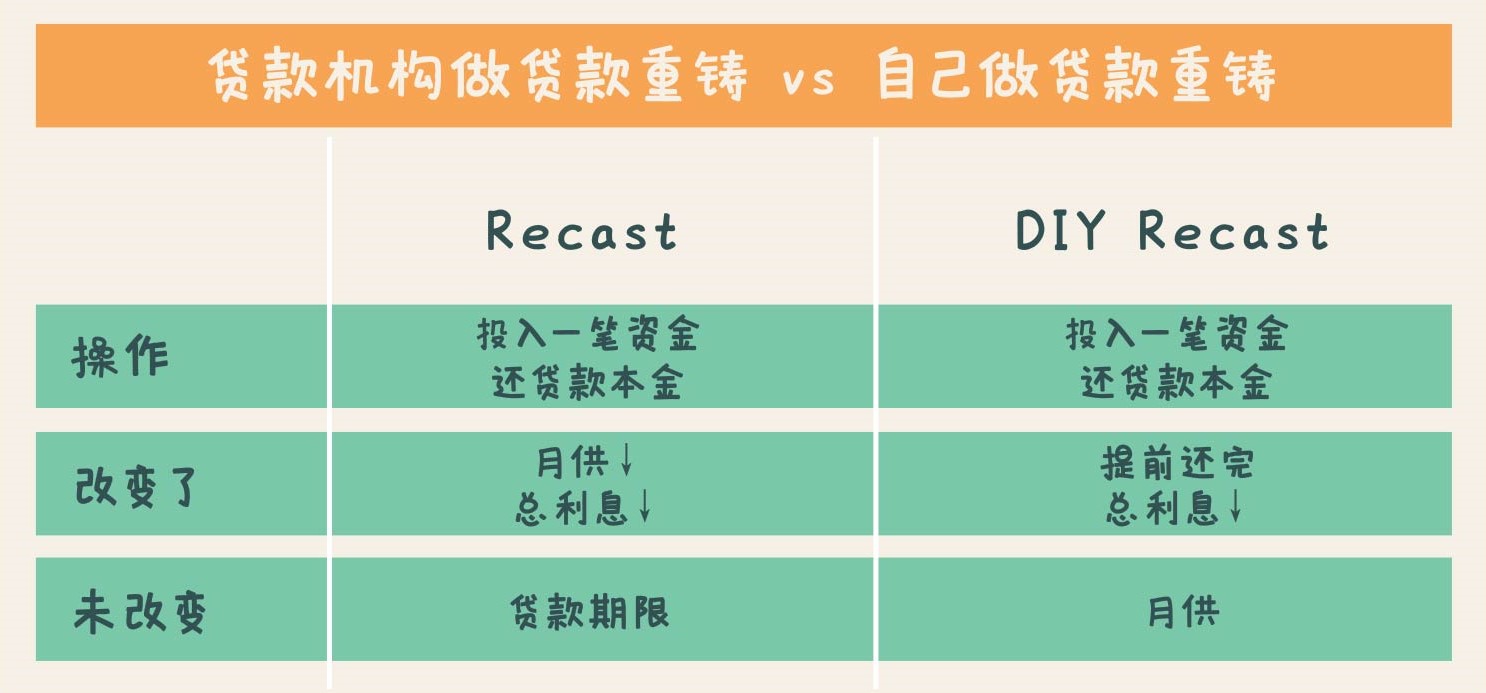

如果你的贷款机构不提供重铸,没关系,你可以自己搞。也是一次性把金额倒进去,偿还贷款本金。最终结果,就是由于你的贷款本金下降,你会提前还完贷款,但你的每月月供不会改变。

以下是贷款机构做贷款重铸,与自己做贷款重铸的区别:

五、重贷(mortgage refinance)

前两年利息超低的时候,相信大家总会听到refi重贷这个词。没错,当你发现市面上的利率比你的还低时,就可以做重贷,来享受更低的月供和更低的总利息。

比如:在2006年,小明贷了个30年期6.7%的固定利率贷款,2013年时,他发现30年期的利率为3.5%,15年期的利率为2.6%。最终他选择了15年期的重贷,锁定了2.6%的固定利率。

更短期的贷款本身利率就更低,如果你又刚好碰上了很低的利息环境,做重贷锁住利率无疑是最划算的。

但有点大家要注意,由于将贷款期限缩短,你的月供可能会上升。很多人以为在相同的利率下,15年期贷款的月供会是30年期的2倍,其实并没有那么多。

比如一个20万的贷款,在4%的利息下,30年期的月供为$995,15年期的月供为$1479。

看吧!并没有2倍那么多!

在利用重贷之前,你要考虑两件事:

- 目前利息环境如何,当然是能得到的利息越低越好。

- 重贷的费用很高,通常费用是你的贷款本金的2%-6%。你要看看如果做了重贷,重贷节省下来的金额与费用相比,是否合算。

五种方法哪个更合算?

给大家一个大概的数字对比一下:

80万,30年期贷款,4%利率,月供$3820,总利息57.5万。

单从数字上来看,划算与否的排名为:重贷>重铸>额外月供/Biweekly/额外金额

排名在前的主要原因是:在加速还房贷期间,能在投入金额较少的情况下,节省更多的利息。

虽然重贷最划算,但需要在正确的时间,做正确的事,你要等到美联储把利息环境降下来。

而重铸需要你有一定的财力,要么储蓄下来一大笔钱,要么投资出来一大笔钱,要么得到一个大额赠与或遗产,来一次性还一部分本金。

剩下的三种方式,基本就像水滴穿石,需要你慢慢来了。

在考虑加速还房贷之前,你需要考虑你是否适合早日还完房贷。

加速还房贷的优缺点

加速还房贷

优点

缺点

归根结底,加速还房贷这件事,主要取决于每个人的个人偏好,并不是纯看数字收益的。对于一些人来讲,欠钱会造成压力,提前还清贷款带来的心灵上的平静,比更高的回报率更重要。但又有另一些人,他们不愿意将太多现金绑在房产上面,宁愿承担一些风险,利用时间去换取更高的回报。

其它替代方案

如果你想要最大限度的利用好你的资金,不确定是否应该加速还房贷,你还可以考虑以下选项:

- 还清信用卡,个人贷款,学生贷款等,总之先还利息高的贷款

- 储蓄足够的紧急资金,以备不时之需

- 向退休账户存更多金额,获得更高的潜在回报和省税,双丰收

- 投资在股市内,增加潜在回报

下期菌菌会讲讲,为什么很多人宁愿把金额投资在股市,也不提前还房贷,看看这种方法是否更划算?什么情况下更划算?以及是否适合你?

视频里提到的内容仅供参考,不一定真的适合你。如果你想知道:结合你目前的情况,具体该怎么做,可以在菌菌的网站申请咨询哦,会有专业的财务顾问了解你的情况后,给出可实施的建议。

关注菌菌,让你的资产无限扩大!

更多精彩内容

Page [tcb_pagination_current_page] of [tcb_pagination_total_pages]