哈喽大家好我是投资菌!

前几期讲了如何快速还完房贷,本期讲讲另外一种更合算的方法。它不但能让你快速还完房贷,还能让你节省更多资金,获得更多收益。

方法很简单,那就是把你想要拿去还房贷的钱,拿去投资,然后用投资所得去还房贷!

我们先来看看它的好处与坏处:

好处:

- 回报率更高:美股的长期回报率在10%,如果你想保守一点计算,可以算7%或者8%。多年来,股市的年均回报率一直明显高于房贷利率。这二者利率间的差异,几乎就是你能从中获得的回报。

- 流动性更高:房子属于非流动资产,也就是说当你把金额直接用去偿还房贷,你就是将你的资金绑在了房产上面,归类为了非流动资产。但如果你将金额先拿去投资,这意味着这部分金额仍属于流动性资产。需要时,你可以轻松卖出并获取资金。

- 更加多样化:加速还房贷会使你的净资产较高的部分,更集中于一种资产,即房产。如果该资产发生意外,可能会带来更重大的财务打击。而增加多样化是对抗投资风险最有效的方法,使用先投资,再用投资收益还房贷的方式,可以将你的资产分散在不同类型的资产上。

- 额外福利:如果你将金额放在退休账户中进行投资,不光会让你获得雇主的额外match,还有国税局允许的延税或无税好处,这样能使你更快的接近你的目标金额,完全是一举两得。

- 保留所得税减免:如果你在报税时将房贷利息做itemize deduction,可以帮你少交收入税。当你提前还完房贷,你可就失去这项福利了。运用先投资后还房贷的方式,即可尽量保留所得税减免的福利。

坏处:

- 投资有风险:股市的波动比房市的波动更大,所以你应该确保你的投资期限尽量长,10年或20年最佳,以此用时间抚平波动。另外,你还要确保你的投资策略和你的风险承受能力相匹配。当你所需的投资回报越高,你需要承受的风险就越高。因此,你可能要做好心理准备,迎接股市的波动。如果你惧怕股市的波动,也可以寻找一些适合你的理财产品,辅助你达成目标。这个菌菌会在视频结尾,介绍一种,给大家举个例子。

- 债务的增加:如果你很讨厌有债务,选择先投资后还房贷可能不适合你。毕竟在你完全还清房贷之前,房子还是属于银行的。如果未来你没有偿还能力,你可能会失去你的房子。

因此,如果你发现,你就是不喜欢风险,不喜欢这种不确定性,还是早点得到房子更心安,也许这个先投资后还房贷不太适合你。

但如果你觉得,以上两个风险的问题不大,或者先了解一下也无妨,那就让我们正式开始!

为了节省小伙伴们的时间,菌菌先给小伙伴们打个预防针:

- 如果你的房贷利率不超过5%,你用投资的方法,大几率会让你获得更多益处。

- 但如果你是近期买的房子,房贷利率高达6%-7%,还是选择把钱直接去还房贷吧,或者等以后利息再降下来,做完重贷,再投资。

- 相反,如果你是前两年买房的小伙伴,得到了超低的2%、3%左右的房贷利率,用这个方法会非常非常地划算。

我们来举个例子:

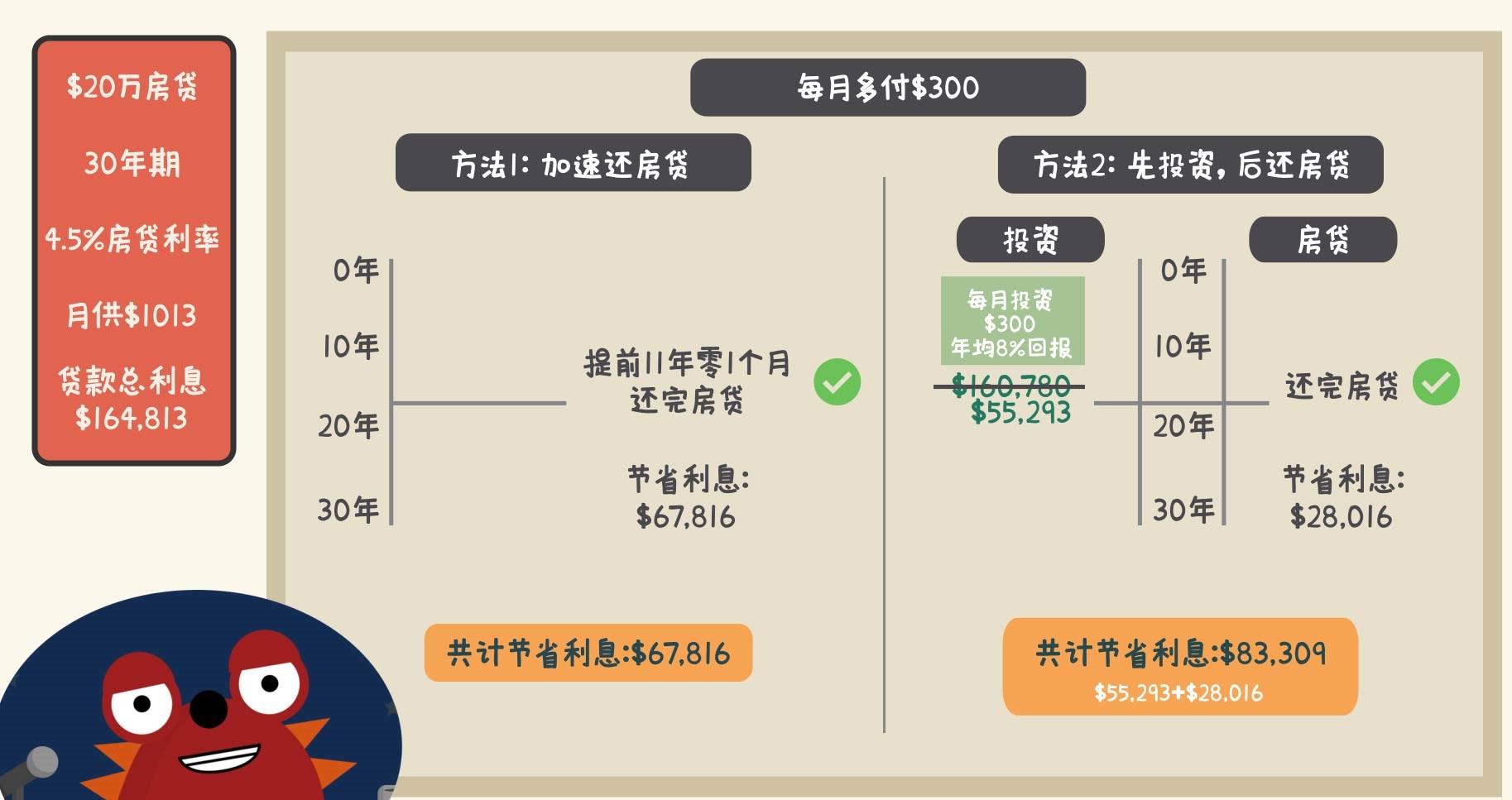

比如一个30年期20万的贷款,有着4.5%的房贷利率,月供应该是$1013,总利息大概为$164,813。

如果你手头富裕,觉得每个月多交个$300,去还贷款本金也没问题。你差不多可以提前11年零1个月还完贷款,并且还能省$67,816的利息。

但是如果你选择用投资的方法,把每个月$300拿去投资,买S&P 500大盘的ETF。它从1926年到2021年的长期历史回报率在年均10%左右。如果你想计算的稍保守一些,可以拿8%年均回报率计算。

这每个月$300的投资,在第19年会变成$160,780。相比你每个月$300去还贷款,省下来的6万7相比,多了2倍!

在第19年,你的贷款大概还有$105,487没还完。如果你愿意的话,可以从投资得来的$160,780中,取出来10万5,把贷款完全还清。

由于你提前把贷款还清,你会省下来$28,016的贷款利息,加上还剩的投资所得$55,293,等于$83,309.

这时你可能会说:加速还房贷,能省$67,816的利息。投资再还房贷,能省下来$83,309,好像也差不太多啊,真的值得花这个风险吗?

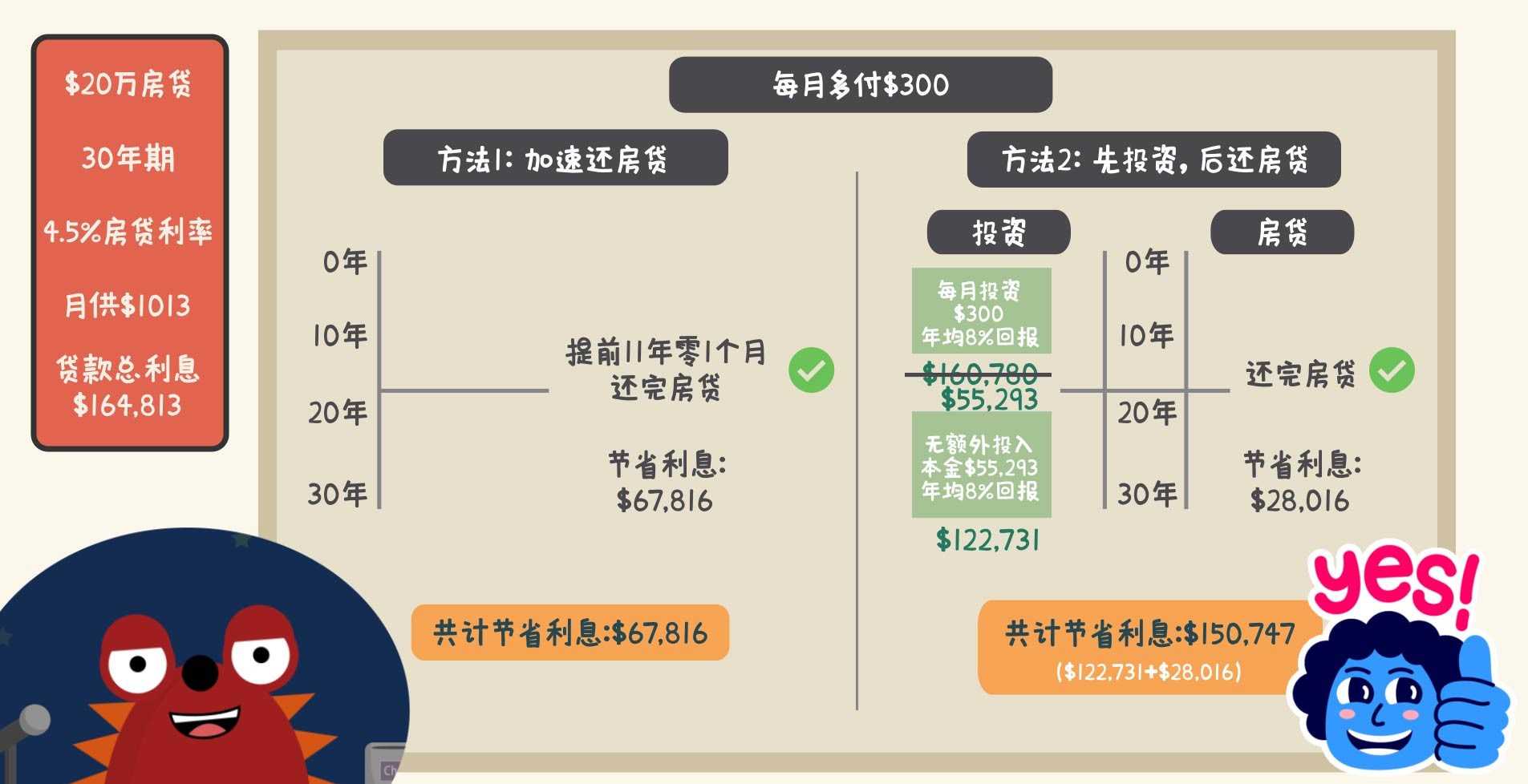

事实上,省下的$67,816的利息,是你从30年期的贷款中,省出来的利息。因此,你的投资期限也必须要是30年期,才是个平等的对比。

你的投资所得在第20年还剩$55,293,在你不再每月额外投资$300的情况下,继续投资10年,直到正常30年期贷款结束,你会拥有$122,731.

省下来的$28,016贷款利息,加上30年结束,你拥有的$122,731的投资所得,等于$150,747.

从这样更公平的对比中,相比15万与6万7,你会发现,投资后还房贷的方法完胜,足足多出一倍还多哦!

即使这样,你可能也会对这种方法有所迟疑,毕竟年均8%的回报会带有风险,另外投资回报要交税的话,收益也是大打折扣。

想要解决这两方面也是有方法的。

解决税方面的障碍:

- 如果你只能用普通投资账户,最好就是做长期投资,只要持有超过一年,税会低很多。

- 如果你想增长延税,可以选择年金,或者Traditional的退休账户。

- 如果你想完全不交税,可以使用Roth的退休账户(特别是Roth IRA),以及投资型寿险。

回报风险方面:

推荐大家灵活运用各种结构性产品!比如:有些产品,S&P 500的年回报率只要是0%或者是正回报,它就会给你15%的回报,同时还会帮你承受每年10%的下跌哦。

举个例子:如果S&P 500大盘回报为3%,你会得到15%;如果大盘回报为30%,你会得到15%;如果大盘回报为-7%,你会得到0%;如果大盘回报为-30%,你会得到-20%。

看过上期视频的小伙伴应该还记得,美股S&P 500的长期涨跌比为3比1,也就是平均下来每涨3年,跌1年。

如果运用这种结构性的产品,差不多就是你获得3次15%,会获得一次0%或者负回报,由此可以大大提高获得年均8%回报的几率。

另外,这15%的利率不是固定的,但每次签合同都是6年期,也就是该利率在6年内不会变化。而这类产品的利率通常是9%-15%不等,当美联储降息,就更接近9%左右,当美联储升息,就更接近15%左右。

实际上,你会发现以30年为期限的美股投资,大几率都会达到8%-10%的年均回报率,根本用不上这类产品。但如果我们的目的是20年左右,想要达到8%或以上,你或许需要这类产品的助力。

总之,类似这种帮你助力的理财产品有很多,欢迎小伙伴们到菌菌的网站咨询哦。

在抉择直接快速还房贷,还是先投资后还房贷时,并没有一个非黑即白的正确答案。答案取决于你的财务目标,个人偏好,风险偏好,以及你的房贷细则。即使投资有可能会为你获得更高的回报,但无论如何,只要根据你的情况,计算一下收益以及利弊,选择你更心仪的就好。

如果你需要任何帮助,都可以到菌菌的网站做咨询哦!

关注菌菌,让你的资产无限扩大!