哈喽大家好我是投资菌

正值年底,很多小伙伴表示从3月到现在,自己的Brokerage account都赚了不少钱了,现在开始担心缴税问题了。有些小伙伴更是分享了自己的过往经历,因不知如何缴税导致被国税局IRS追查,补交了不少税钱不说,还有罚金和利息,真是不值得。

今天菌菌就来讲讲大家在brokerage里面的股票基金等投资是如何缴税的。

首先,先几秒钟科普一下brokerage和retirement account的区别。这两种账号基本都可以买股票和基金等投资,但仅仅因为账号不同,就导致了他们缴税方式的不同。

Retirement account,顾名思义是为了退休后才开始取钱用的,它属于强制长期投资,所以国税局IRS对它有非常好的省税福利的政策。

而Brokerage,是非常灵活的,没有什么金额或时间方面的限制,想投资多少就投资多少,你想什么时候取出来就取出来,非常自由,所以国税局IRS几乎没给它设置什么省税福利。

为了大家不混淆两者,菌菌本期只讲关于Brokerage的缴税。关于Retirement account,除了菌菌上两期讲的401K,还有其他的,菌菌会以后陆续开视频讲解。

股票和基金怎样触发缴税?要交多少税?

其实很简单,当你卖了你的投资,获得了利润,你就该缴税了。你买卖了一笔又一笔交易,系统都在帮你记着,最后它会在年末统计出来你这一年的总利润,然后在年初发给你一目了然的总额统计,方便你4月份报税。

所以呢?卖了投资获得利润,就会触发缴税。并不是人们误以为的,只有当我把钱取出来,才交税;不取出来,就不用交税。

至于要交多少税,则取决于你的股票或基金,从买到卖,在你的账户里面躺了多久。

联邦税

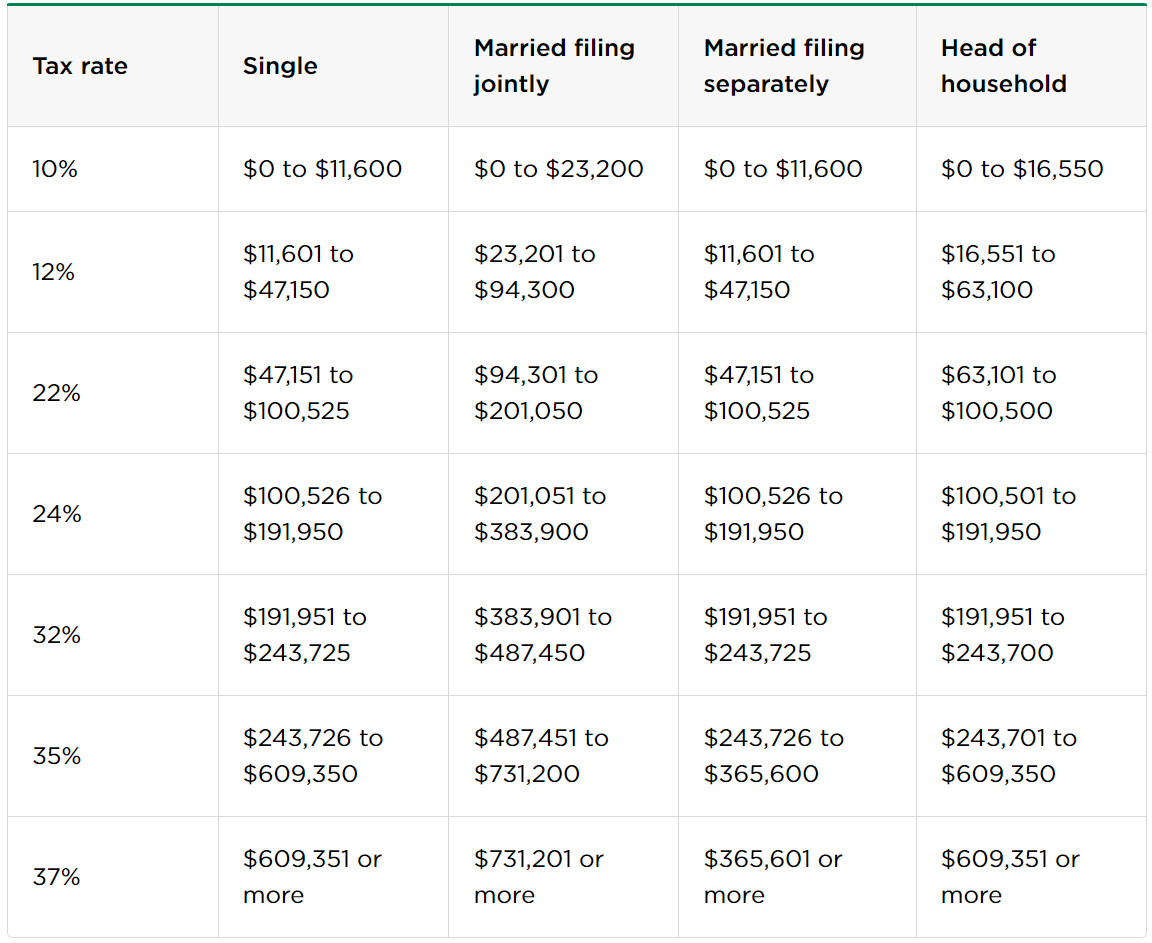

从买到卖的间隔,如果未满或刚满一年,则算作short term capital gains,就算进你的普通收入里面,跟你的工资一样缴税。如下是IRS官方出的2024年联邦普通收入税。根据你的收入和报税方法,按照这个图表上的税档缴联邦税。

2024年短期增值/普通收入税档

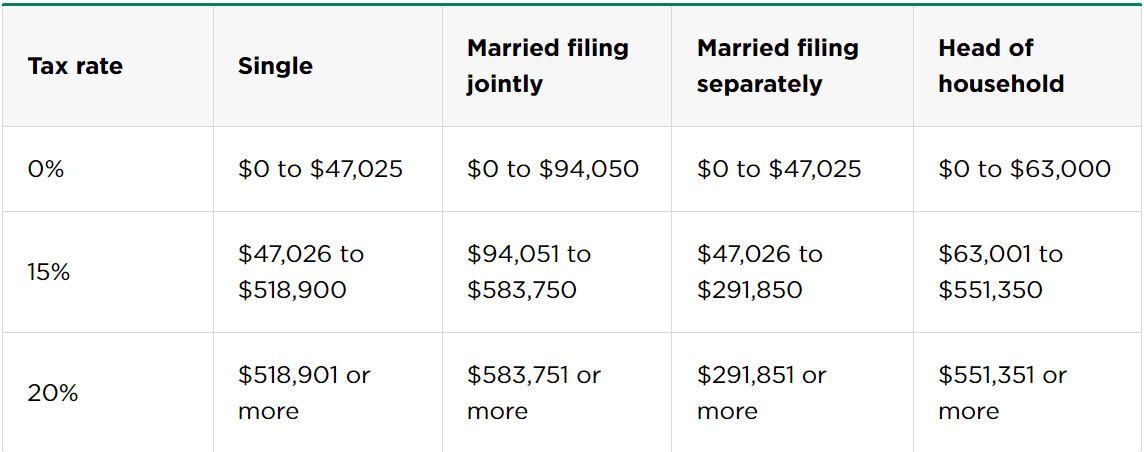

但如果你从买到卖的间隔超过一年,则算作Long term capital gains,就可以少交一些税。主要就是国家鼓励长期投资,所以会给一丢丢省税福利。大家可以看到,这个的税档更低!根据你的普通收入和报税方法,只用交0%,15%,或者20%的联邦税,所以自然交得更少。

2024年长期增值税档

“等等,是不是说单身的我只要将long term capital gains控制在$47025以下就可以不交税了?”

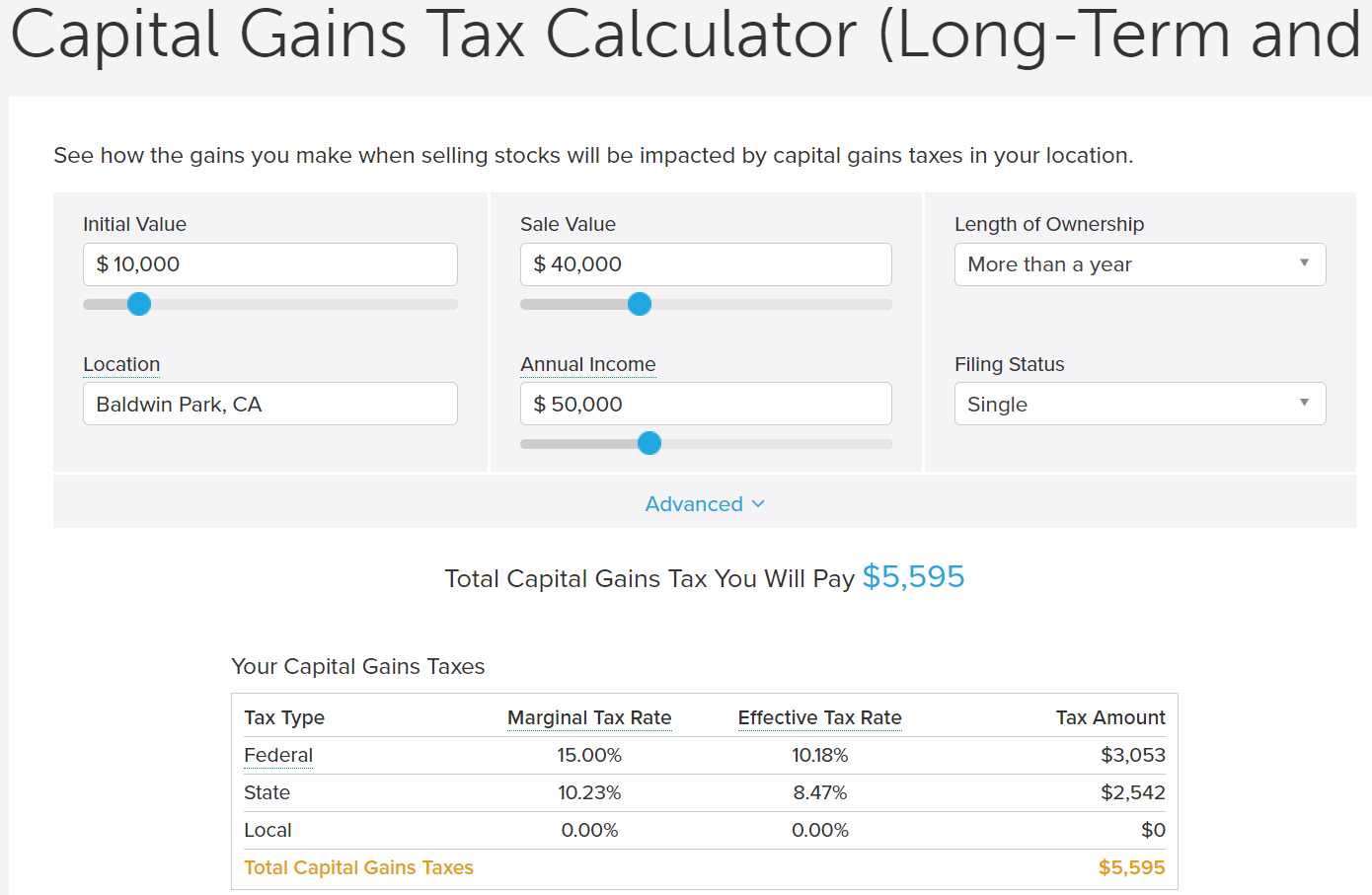

额,其实它不是这么算的,是不是交0%取决于你的taxable income而不是long term capital gains有多少。如果你想知道大概会交多少税,可以去google一下capital gains tax calculator,各种网站的模拟器,几秒钟就可以给你一个大概的数字,非常方便。

州税

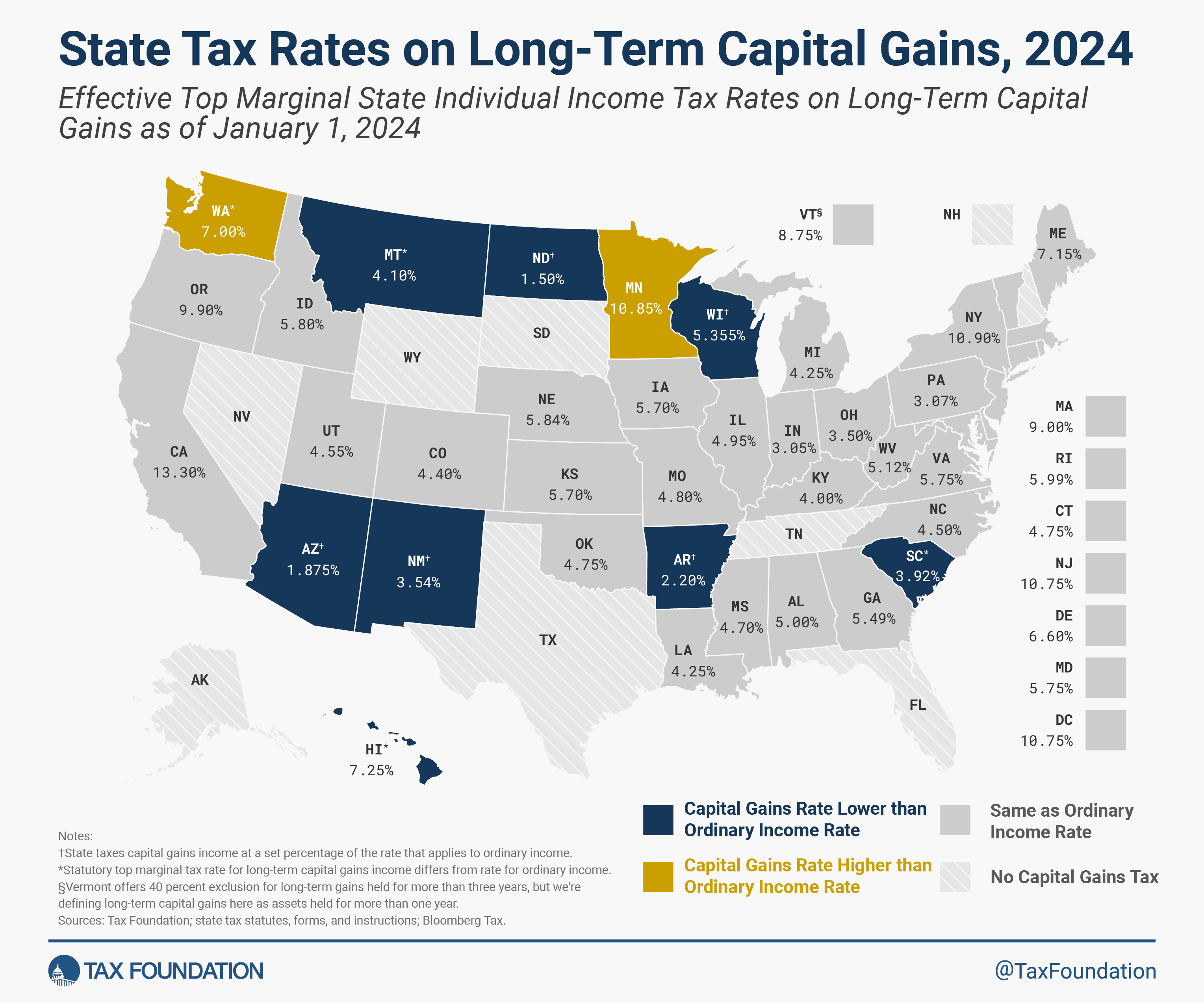

但这还没完,除了交联邦税,还有州税。也就是说,虽然有些小伙伴没有那么多利润,可以侥幸没交联邦的Long term capital gains tax,也是要交州的capital gains tax。

2024年,没有capital gains tax的只有8个州,当然,这些州连普通收入都不用交税,就更不会有capital gains tax了。 (Alaska,Florida,New Hampshire,Nevada,South Dakota,Tennessee,Texas,Wyoming) 而剩下的州,都有2.9%到13.3%的capital gains tax。

其实至于要从中交多少税,大家不用会计算,只需要大概有个概念就好。证券公司会在年初发给大家1099的报税表格,或者大家可以直接在平台上面下载。如果是会计师报税,直接交给会计师就好了。如果是自己报税,直接将里面统计好的数字填入表格或软件即可。

2句话概括以上的重点就是:短期缴税多,长期缴税少。不光有联邦税, 还有州税 。

分红是怎么交税的?

分红,又叫红利或股息,指的就是dividend,某些股票或基金会按月度,季度 (最常见), 或年度发给投资者一些现金,这些现金都是自动到账进入你的投资账户。而这些分红交税的多与少,取决于它是qualified还是nonqualified。

Qualified就算作Long term capital gains,交的少。Nonqualified(又叫unqualified、ordinary)就算做short term capital gains,跟工资一样,缴税多。

至于如何分辨两种,证券监管局FINRA有一整套的要求,方法相对复杂。你只需要知道,大部分公司或基金发的分红属于qualified,只有少部分不属于,(real estate investment trusts (REITs), master limited partnerships (MLPs), and business development companies (BDCs))而以上这些也不是绝对的不属于qualified,大家购买之前可以先调查一下。

但即使是你所买的公司或基金属于qualified,仍要满足一个特殊的持有期限才能算是qualified dividend。具体算法就是,需要你在这个公司的ex-dividend date的前后60天中(总共121天),持有超过60天,这样就算qualified。科普一下,你必须要在ex-dividend date之前购买该股票或基金,才能得到分红。在当天,或之后才买就无法得到分红。

等等,我需要帮助。我在ex-dividend date前购买了100股apple,25天后,我看到已经拿到分红了,我就卖了20股。然后40天后,我又把余下的80股卖掉了。我这个该怎么算啊?

很简单,20股的分红算nonqualified,因为只持有了25天。而80股的分红算qualified,因为一共持有了65天(25+40)。

另外,年初证券公司发的1099报税表格,会明确的帮大家区分出来,你得到的dividend,哪些属于qualified,哪些属于nonqualified,以及金额各为多少,方便大家报税。

利息是怎么交税的?

大部分的利息,无论是来自债券,银行CD,money market account,或者是证券平台给的利息 (比如robinhood或者ally invest) 等等,都是按普通收入ordinary income缴税,没有什么省税福利。但是除了以下两种:

- 国债U.S. Treasuries:借钱给美国政府,你得到的利息只需要交联邦税,不需要交州税。

- 市政债券Municipal bonds:借钱给当地政府修建各种设施,你得到的利息不需要交联邦税,而且如果你买的,是你的居住州所发行的市政债券,那么也不需要交州的税。

等等。我作为加州居民,如果买了加州的municipal bonds,所得利息,无论联邦税还是州税都不需要交是吗?但如果我买了佛罗里达州的municipal bonds,所得的利息,不需要交联邦税,但仍需要交加州的州税是吗?

没错,买本州发行的municipal bonds是一个很好的省税方法。但如果你居住在免收入税的州,买哪个州发行的municipal bonds就都无所谓了。 (注:New Hamphire和Tennessee虽没有收入税,但有利息和分红税)

总之,千言万语汇成一句话,免收入税的州就是好。想省税的小伙伴可以考虑搬去以下这些州。

无法搬去这些州的小伙伴也别急,在brokerage里面投资,也不是像其表面上看到的,一点省税的方法也没有。下期菌菌将分享在brokerage里面省税的一些方法,曝光那些不为人知又无一幸免的坑,教大家如何避免弄巧成拙。

好啦,以上就是本期的全部内容啦,我们下期再见!